Financijska stabilnost i rast su bitni za dugoročni uspjeh svake tvrtke. No, kako osigurati da vaše poslovne odluke donose pozitivne rezultate? Ivica Žuro nam u ovom članku otkriva najvažnija pravila i načela koja će vam pomoći u učinkovitom vođenju poslovnih financija te izbjegavanju uobičajenih financijskih zamki.

Opća pravila za provedbu poslovanja imaju primjenu u svakoj struci, a to vrijedi i za poslovne financije.

Prepoznala ih je poslovna praksa i izrazila kao vrlo korisne savjete koji jamče opstanak i stvaranje temelja za razvoj poduzetničkog poduhvata.

Pored klasičnog pravila koje kaže kako je pametno kada god se to može razvrstati poslovne operacije jer dotok novca ne bi smio upasti u probleme, za učinkovito vođenje i poslovnih i privatnih financija potrebno je biti svjestan nekoliko činjenica.

Prije svega postoji korelacija vrijednosti novca i vremena pa je financiranje istog iznosa putem kredita na kratki rok povoljnije čak i kada je kamatna stopa viša.

To kvalitetno ilustrira primjer posuđivanja iznosa od 100.000 eura kod kojeg je otplata 1 godinu kraće a uz 1 % veću kamatnu stopu jeftinija u konačnici za 1.055 eura:

- ako se kredit otplaćuje 4 godine uz 7% kamate, iznos kamate za vratiti je 14.942 eura

- ako se kredit otplaćuje 5 godine uz 6% kamate, iznos kamate za vratiti je 15.997 eura

Usklađivanje obveza i imovine

Ukupna cijena novca treba biti pokrivena zaradom od poslovne aktivnosti i u kredit treba ulaziti samo ukoliko je potencijalna zarada veća od troška kojeg ćete platiti.

Nikada ne bi smjeli stvarati obveze veće od raspoložive imovine.

Treba paziti na strukturu imovine i obveza odnosno kratkoročne obveze pokrivati iz kratkoročnih izvora, a dugoročne iz dugoročnih izvora financiranja.

Nitko vam ne brani pokušati raditi ni obrnuto odnosno nerazumno opteretiti bilancu.

Srećom krediti banaka imaju jasnu namjenu koja se mora provesti u praksi. Eventualno će se jedan manji dio ukupnog dugoročnog kredita moći koristiti kao obrtna sredstva i to je to.

Gdje god je moguće treba obračunavati kamate i druge prinose, i usput aktivno koristiti Pravilo financijske poluge koje kaže:

potraživanja treba nastojati naplatiti čim prije a plaćanja obveza što dulje rastegnuti.

Horizontalna i vertikalna pravila financiranja

Imajući sve to u vidu, možemo kazati kako efikasno vođenje financija podrazumijeva poznavanje korištenja horizontalnih i vertikalnih pravila u praksi.

Horizontalna pravila

Zlatno bankarsko pravilo primijenjeno na poduzeća glasi:

Poduzeća trebaju svoje kratkoročne izvore sredstava koristiti za financiranje obrtnih sredstava, a dugoročne izvore sredstava za financiranje dugotrajne imovine.

Zlatno bilančno pravilo naglašava kako se dugotrajno vezana imovina i sva dugoročna ulaganja financiraju iz dugoročnih (vlastitih i tuđih) izvora sredstava. Analogno tome financiranje kratkoročnih ulaganja se vrši na način da se jedino trajna obrtna sredstva se mogu financirati na srednji rok do 3 godine, a sva druga isključivo na kratki rok odnosno do 12 mjeseci.

Vertikalna pravila financiranja

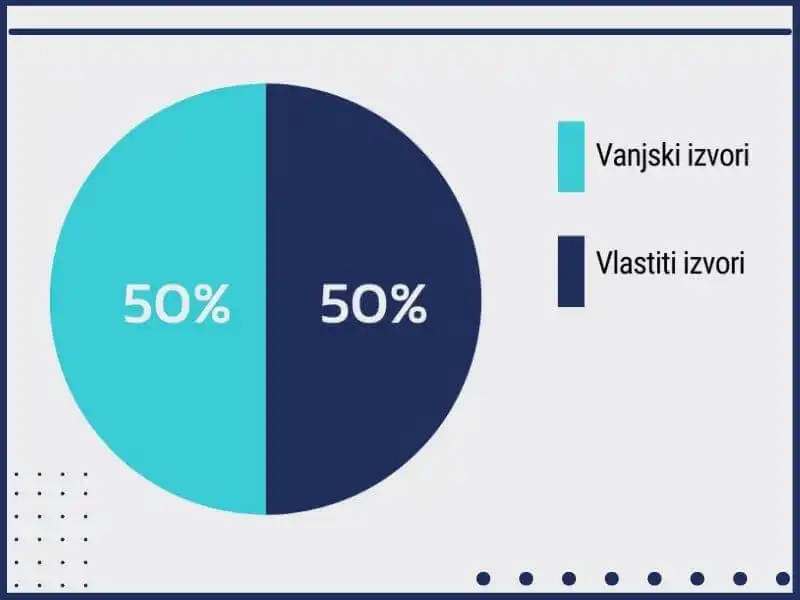

Pravilo 1:1 odnosi se na strukturu izvora kapitala kod kojih udio vanjskih izvora osim u slučaju pojedinih investicija sa velikim potencijalom ne bi smio prijeći polovicu.

Dok god prevladavaju vlastiti izvori, to omogućuje poduzeću da ima vrlo veliku financijsku stabilnost i prilagodljivost svim poremećajima na tržištu.

Da i dođe do gubitka zbog neke izvanredne situacije – zoran primjer toga je bila pandemija 2020. – takva struktura će omogućiti oporavak u dogledno vrijeme.

Sve dok je iznos kumuliranih gubitaka manji od temeljnog kapitala društva, poduzeće će imati male i prihvatljive troškove financiranja tuđim kapitalom.

Pravilo financiranja 2 : 1 kaže da likvidna odnosno brzo unovčiva imovina, treba imati dvostruku vrijednost u odnosu na kratkoročne izvore financiranja.

Omjer vlastitog kapitala i rezervi sugerira kako je poslovanje poduzeća sigurnije i stabilnije što su veće rezerve koje se formiraju u dužem vremenskom razdoblju iz ostvarene dobiti poduzeća. To dosta govore o kvaliteti upravljanja jer njihovo postojanje daje sigurnost vjerovnicima da će imati odakle naplatiti svoja potraživanja. Naravno, i banke vole poduzeća kod kojih se kapital akumulira i dobit zadržava, jer je to najbolji znak da su vlasnici i uprava posvećeni dugoročnom opstanku poslovanja.

Načela poslovnog financiranja

To su bila pravila kojih se treba držati, a u kombinaciji sa zdravim poslovnim rezoniranjem – pa i općenito razumom - iz njih su filtrirana načela poslovnog financiranja.

Ovdje ćemo navesti najvažnija:

- načelo sigurnosti - financiraju se samo ona ulaganja koja će novac vratiti, odnosno kod kojih je rizik najmanji

- načelo likvidnosti - kratkotrajna imovina se treba pretvoriti u novac u što je moguće kraćem vremenskom razdoblju i uz što manji trošak

- načelo solventnosti – raspoloživa sredstva moraju biti veća od dospjelih obveza na dani dan

- načelo stabilnosti – poduzeća trebaju primarno iz vlastitih izvora osigurati financiranje redovnog poslovanja, a da tuđe izvore sredstava koristiti za razvoj i investicije

- načelo rentabilnosti - novac se treba ulagati u one poslove u kojima će se najviše oploditi

- načelo neovisnosti financiranja – što je veći udio vlastitih sredstava u financiranju, poduzeće je neovisnije o svim faktorima na tržištu i povećava se sloboda donošenja odluka

I na kraju ističemo ono što je osnova cijele priče kad se ide prema vanjskim izvorima financiranja, a to je – ažurnost i točnost izvještavanja.

Možete imati najbolji mogući plan ili studiju koji dokazuju smislenost ulaganja za kojeg tražite kredit i usput zainteresirane kupce.

Bez obzira to kao i na veličinu poduzeća te potencijalno sredstvo osiguranja, za financiranje poduzeća ste prihvatljivi samo i jedino ako iskazujete kvalitetu poslovnog izvještavanja i navođenje svih informacija koje se tiču poslovanja društva.

Kategorije trendova

- Novosti

- Prodaja

- Marketing

- SEO

- Web dizajn

- Društvene mreže

- Tehnologija

- Propisi

- Management

- Edukacija

- Financije

- Korisničko iskustvo

Newsletter

Prijavite se na newsletter i primajte najnovije trendove i savjete ravno u Vaš inbox